其他

SSD是ICT基础设施三大件——存储的核心部件,也是数字经济的核心之一。

全球范围看,2021-2023年存储芯片的市场规模将分别达到1552亿美元、1804亿美元及2196亿美元,增幅分别达到22.5%、16.2%和21.7%。其中,2021年DRAM市场规模约占56%,NAND Flash市场规模约占41%(IC Insights数据)。另外,根据CFM 闪存市场预计,2021年全球存储市场规模将达1620亿美元,增长29%,其中DRAM为945亿美元,NAND Flash为675亿美元。这两个调研机构的数据相近,相差100亿美元。

目前,全球储存芯片市场主要被韩国、欧美以及台湾地区企业占据,头部集中度高。海外厂商凭借先发优势以及在终端市场的品牌优势,占据了大部分市场份额。

中国大陆半导体存储产业起步较晚,出现在各个存储领域与知名公司直接竞争并突破海外技术垄断的公司,并在技术上逐步缩小与海外大厂的差距。2021年中国存储芯片的市场规模将达到5494亿元,占全球存储芯片市场份额的59%(赛迪数据)。

不过值得注意的是,中国SSD市场仍将面临包括短期供应链震荡、中美经贸摩擦以及全球市场结构变动带来的不确定性,需要企业和市场加强研发自主性和供应链多元化。

本文全面分析了中国SSD市场的现状,从技术角度入手,分析了当前核心企业的优劣势。值得说明的是,由于国内企业实力规模不同、业务领域不同,我们没有严格按照CSSD(消费类)和ESSD(企业级)维度划分,也没有按照DRAM、NAND Flash、NOR Flash、EEPROM维度划分。所有数据均说明出处。

SSD的定义

众所周知,按核心存储介质进行分类,存储器分为光学存储器、半导体存储器和磁性存储器三大类。光学存储器典型性产品是CD、DVD;半导体存储器核心是RAM(易失)和ROM(非易失),常说的SSD固态硬盘就是其中的一类。磁性存储器典型性产品是机械硬盘。

简单的来说,固态硬盘(SSD)是以闪存为存储介质的半导体存储器,其相对于机械硬盘(HDD)具备读写速度快、延迟低、抗震性好等优势,在全球硬盘市场上的出货量占比不断提高,并于2020年首次超过了HDD的出货量。

(图来自艾瑞咨询报告)

(图来自艾瑞咨询报告)

固态硬盘产品主要分为消费级和企业级两类。消费类正从原有的PC、笔记本市场等消费市场,进入更多的车联网、电子行业等。企业级固态硬盘的终端客户主要分布在云计算、互联网、政府、金融和能源等行业,其对固态硬盘产品在性能、容量、使用寿命、可靠性、兼容性和企业级特性等方面有着更加严苛的要求。

从计算机系统结构上看,主机经文件系统和底层驱动将数据命令通过接口传达给固态硬盘,数据在固态硬盘内部经FTL(闪存转换层)地址转换后实现在闪存块(NAND)中的写入和读取。

总体看,中国SSD正在快速增长,相应的存储数据量也从由1bit发展到3bit、4bit;闪存架构由2D发展到3D,且堆叠层数持续提升,目前接近200层;接口也向PCIe+NVMe转换,协议也在不断转换。

六大核心能力

一般认为,SSD核心技术是主控、固件和闪存颗粒,除了这些之外,厂商在全流程的设计、测试、生产、定制等一体化的能力至关重要。

1、控制器或者是芯片。SSD最重要的三大组件之一,控制器本质上是一颗Processer(处理器), based on ARM /RISC架构,负责数据中转,比如连接闪存芯片和外部SATA接口;完成SSD内部的各项指令,比如GC、Trim等。因此,主控芯片的品质直接决定SSD的品质。正因为此,主控芯片的技术门槛很高,知名品牌不多,常见的品牌如慧荣、Marvell、三星,绝大多数是上游企业控制。

2、闪存颗粒。SSD最重要的三大组件之二。闪存颗粒Flash Memory是一种非易失性存储介质,以固定大小的区块为单位。闪存颗粒有很多种类,当前使用最多的是NAND Flash Memory。根据闪存密度NAND颗粒可分为:SLC(单层存储单元) 、MLC(双层存单元)、TLC(三层存储单元)和QLC(四层存储单元),容量越来越大、成本越来越低。闪存颗粒结构和工作原理都极其复杂,比控制器的研发难度更大,主流品牌极少,常见如三星、铠侠,中国的长江存储正在奋力直追。

3、固件算法。SSD最重要的三大组件之三。控制器和存储颗粒组成了SSD的肉体,灵魂则在于固件,控制器与存储颗粒如何完美兼容,实现与外部接口的高效传导,核心都在于固件。有控制器开发能力的厂商一般都会独立研发固件算法。主流控制器厂商也都是固件算法的提供商,比如中国深圳的江波龙和合肥长鑫。

4、一体化生产能力。除了极少数厂商拥有从控制器、固件算法到闪存颗粒全套技术生产能力,比如三星外,绝大多数SSD领域的厂商只是或拥有一项,或拥有两项核心能力。如何把不同厂商的核心部件有机整合考验着一个SSD厂商的一体化生产能力,封装、测试、生产、良品率,每一个指标都是技术实力和财力象征。中国极少数厂商具备该能力,集中在中国台湾等地区,比如中国台湾的群联电子、创见、中国深圳的忆联信息。

5、产品成熟度。实验室里是验证不出产品成熟度的,成熟度只有一个验证方式,那就是用户规模。只有不断实践,才能不断调优。与产品成熟度匹配的是积累,是口碑,也是市场验证之后的一个重要指标,这个与标准、专利、人才储备有关系,也与上下游的关系有关。中国台湾ESSD中的威刚、七彩虹、美国金士顿等均有优势。CSSD的华为以及大多数面向生态的厂商都有这样的能力,如中国深圳的亿联信息、国科微、长江存储等。

6、定制化能力。这个考验的是厂商的柔性的开发、生产能力,以及敏锐捕捉到新市场的能力。尤其是ESSD行业,近年来崛起的云数据中心、各类计算终端的OEM厂商、面向互联网的终端、新金融和新能源、汽车电子的应用场景越发丰富,加上AI等技术的融合,单一的SSD正在走向全产业链的融合。如国科微、中国深圳的忆联信息、合肥长鑫等。

衡量SSD企业的四大指标

如果把SSD纳入到芯片这个范畴,从全球角度看,集成电路的最终竞争点是产业链之间的综合实力。我国芯片企业要发展,必须在设计、制造、封测三个核心环节,以及IP核、EDA、设备、材料等支撑环节有所突破。

现实情况是,绝大部分市场份额被国际巨头占据,国内厂商较为分散,人员体量较小,在关键模块、先进制程支持、IP储备等方面有所缺失。

我们不完全统计,只要有SSD厂商具备某一方面的能力,无论是设计还是简单的贴牌加工,还是拥有核心主控、固件的生产能力,一体化生产能力,亦或是资本层面的股权交叉、地方扶持企业但实际没啥技术含量的企业,算起来大概有100家左右。

根据实际情况,我们按照以下维度给企业画像打分,5星为满分。

品牌优势:这个指标根据企业的曝光新闻所定,依据是该企业的正面或者负面新闻,以及该企业在行业内的品牌形象等。

发展前景:根据公司发展战略、业务调整、人员变更等综合得出的结论,这个指标考察公司的未来前景。比如一些公司很显然是借助“信创”的风口,欺骗地方政府的补贴等。

技术优势:综合生产能力、核心技术人员能力、销售额等指标,尤其是主控、固件和解决方案的生产制造优势,产品的丰富度等。在当前背景下,还会衡量企业的自主能力。

生态优势:上下游生态圈的能力。如前所述,生态圈的上游决定了产品的价格、品质、技术路线等,下游决定了销售渠道、解决方案和量身定制等能力,反过来也影响着对上游的议价能力等。

一线国外厂商

在中国SSD市场中,怎么也绕不过上游颗粒厂商,如三星、海力士、美光、铠侠、西数,中国本土SSD厂商95%以上的颗粒就是来自这些厂商。而且,这些厂商具备完整的一体化设计能力,在设计、技术领先、投资、营收上都遥遥领先。

先看技术。2021 年下半年开始,3D NAND 正式进入了 176L 的量产。预计,各大厂在2022 年的重心将放在提升高堆叠 3D NAND 的产品生产占比上,2023 年有望看到 200 层以上的堆叠产品。DRAM 方面,1znm 在2021年成为主力的DRAM生产技术,并将延续到2022 年。

(图来自CFM市场报告)

(图来自CFM市场报告)

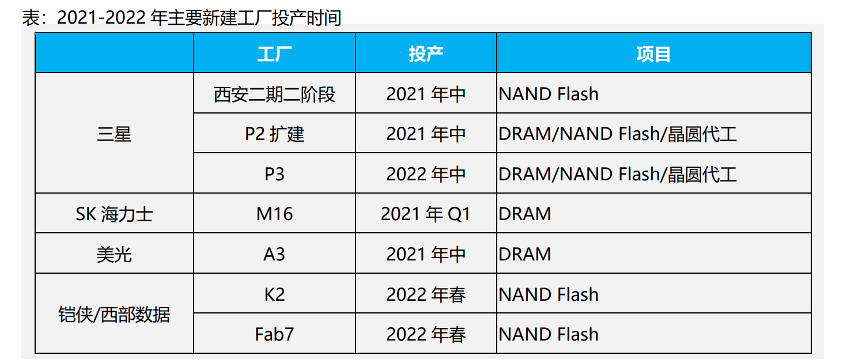

投资方面。2021 年新增已经可以投产的 DRAM 工厂主要有:三星 P2、SK 海力士 M16、美光A3。

(图来自CFM市场报告)

(图来自CFM市场报告)

营收方面。从各原厂2021年三季度业绩来看,各原厂三季度业绩都有较大的成长,SK 海力士和 Kioxia 收入都创历史新高,三星、美光和西部数据的存储部门收入也都创历史第二高的纪录。

三星电子旗下的存储芯片业务营收达到了603.7亿美元,约合3839.9亿元人民币;SK海力士2021全合并收入42.998万亿韩元(约343.98亿美元)。美光2021全年营业额达277.05亿美元。Kioxia 三季度收入 4005 亿日元(约 36 亿美元)。西部数据2021年总营收167.36亿美元。(数据来个各大公司官网)

二线中国台湾企业

这类企业大多数建立时间较早,依托美日韩芯片、固件上游企业发展而来。其中,也不排除在学习的过程中,逐步发展成自己的一套体系。

这里企业包括慧荣科技、威刚、群联电子、创见、宜鼎国际、Smart Modular(美国世迈)、金士顿(美国)等。

从 SSD 整体出货量来看,85%以上为 cSSD(数据来源CFM)。

慧荣科技 Silicon Motion是典型性代表,成立在美国,工厂在中国台湾,是世界上核心控制器厂商之一,后来,产品线开始多元化发展,从消费类到企业级别,从单一业务发展到多个行业,并购了北京大兆、北京宝存等公司。慧荣科技全年营收达9亿2210万美元,年成长率达71%,税后净利2亿1933万美元。

群联电子2021年全年营收达625.57亿元新台币,较2020年同期增长达29%。群联未来运营重心也发生了改变,提升在嵌入式、工控以及游戏 机市场外,下一个目标是数据中心。

威刚2021年财报显示,公司营收达到 395.72亿元新台币,年增23.36%。

创见2021年财报显示,公司累计营收 143.14亿元新台币,年增25.06%。供应链问题短时间无法缓解,除了精进供应链和库存管理之外,研发和生产循环也将搭配调整,其中既有产品持续优化并提升产线效率,运用实时生产策略以缩短交期,另外也加速新产品开发及上市。

美国世迈(Smart Modular)在三季度销售收入 2.39 亿美元。

从这些中国台湾企业的营收看,和美日韩等具有全产业链、拥有核心技术、控制原材料成本的企业营收相差较远。整体规模仅仅等同于对方的1/20,还需要努力。

中国SSD崛起新势力

第三部分,我们重点阐述中国SSD的新势力,这些企业根据知名度、投资来定。资料尽可能收集完整。每一家企业按照雷达图表示。

华为

1、品牌优势(5.0星)2、技术优势(4.0星)3、生态优势(4.2星)4、前景优势(4.0星)

中国最耀眼的企业之一,这两年备受关注,经营也受到影响,被迫做出一些调整。这里说的是华为存储的SSD,自2005年开始研发上市,基本两年更新一代,速度很快。最新的第八代SSD——ES3000 v6,搭载自主研发的Torch Dragon烛龙820主控,支持PCIe 4.0,采用QLC闪存颗粒,最高容量达30.72TB。

华为海思等关联公司也有SSD相关的产品和研发。

我们认为,华为在SSD上的思路和其技术体系密不可分,和企业文化也有相关。一旦确定路线,就会“压强式”投入,多个部门加强联动。从过去华为存储的成绩就能略知一二。现在华为正遭受多事之秋,断供风波带来的影响太大,如果哪天华为把闪存颗粒也搞定了,在SSD市场就是领头羊了,它的市场规模、上下游供应链能力、技术都是行业靠前。

据外媒报道,据英特尔官方产品变更通知 (PCN) 系统显示,英特尔正在停止生产其第 11 代 Tiger Lake-U CPU 系列。Team Blue 的数据库指向最后一批(x86 Willow Cove 架构)处理器将于 12 月 29 日发货,最后订单的截止日期为 2023 年 10 月。

自 2020 年推出以来,这些第 11 代酷睿单元(配备 Iris Xe iGPU)已成为笔记本电脑、移动设备和小型 (SFF) 系统的一部分。早在今年4月英特尔就开始停产更强大的变体 (一些 Tiger Lake-H 型号和整个 Tiger Lake-B 系列)。

Tiger Lake 是 10 nm++ SuperFin 产品的早期示例,随着产量的提高,高性能游戏笔记本电脑 CPU(上述 H 和 B 型号)以及基本的低功耗 U 系列问世。英特尔还将 Tiger Lake-H35 型号添加到停产列表中(共计 42种型号),以及三款 500 系列芯片组,旨在适应其嵌入式第 11 代处理器系列:RM590E、HM570E 和 QM580E。市场上仍然存在大量基于 Tiger Lake 的库存,但英特尔非常热衷于清理过剩的库存——有利于为其第 12 代和第 13 代产品系列让路。